圖、文/鏡週刊

▲怪老子試算退休後存市值型ETF,提領4年後總結餘勝過高股息ETF。

儘管近期高股息ETF吹起降息風,配息金額大縮水,但因每月或每季有現金落袋,給人安心踏實感,仍備受退休族喜愛。精算達人怪老子實測,若將1,000萬元同時投入市值型及高股息型ETF,經過4年提領,最後結果打破一般認知,因為總結餘金額最高的ETF並非熱門標的!

假設退休族手上有1,000萬元,將這筆錢全部投入在一檔ETF;接著每月從中提領5萬元當生活費,若現金配息不夠時,就賣出等值的零股湊足,這樣4年過去,哪一檔ETF剩下的結餘會最多?怪老子在《錢鏡你家》節目中試算,解答退休族究竟該存哪一檔ETF的疑惑。

怪老子以0050(元大台灣50)、0056(元大高股息)、00878(國泰永續高股息)及00713(元大台灣高息低波)4檔具代表性的台股ETF進行試算。從2020年7月10日(00878成立日)起,至2024年11月22日,每月初從這4檔ETF中提領5萬元,結果發現4年過去,最後結餘最多的不是人氣王00878、也不是老牌高股息ETF 0056。

「很多人喜歡高股息ETF,認為現金到手的感覺更踏實,股價都是虛無飄渺的帳上數字;其實,關鍵在只要公司獲利成長,股價就一定會往上攀升。」怪老子解釋。

他強調,高股息ETF不錯,但市值型ETF更好。「高股息ETF成分股看重的是公司配息能力,而非獲利成長能力;因此標的篩選上,容易剔除獲利爆發、股價大漲的公司。像這兩年,台積電業績繳出漂亮數字,但沒有一檔高股息ETF將其納入成分股,就是最好的例子。」

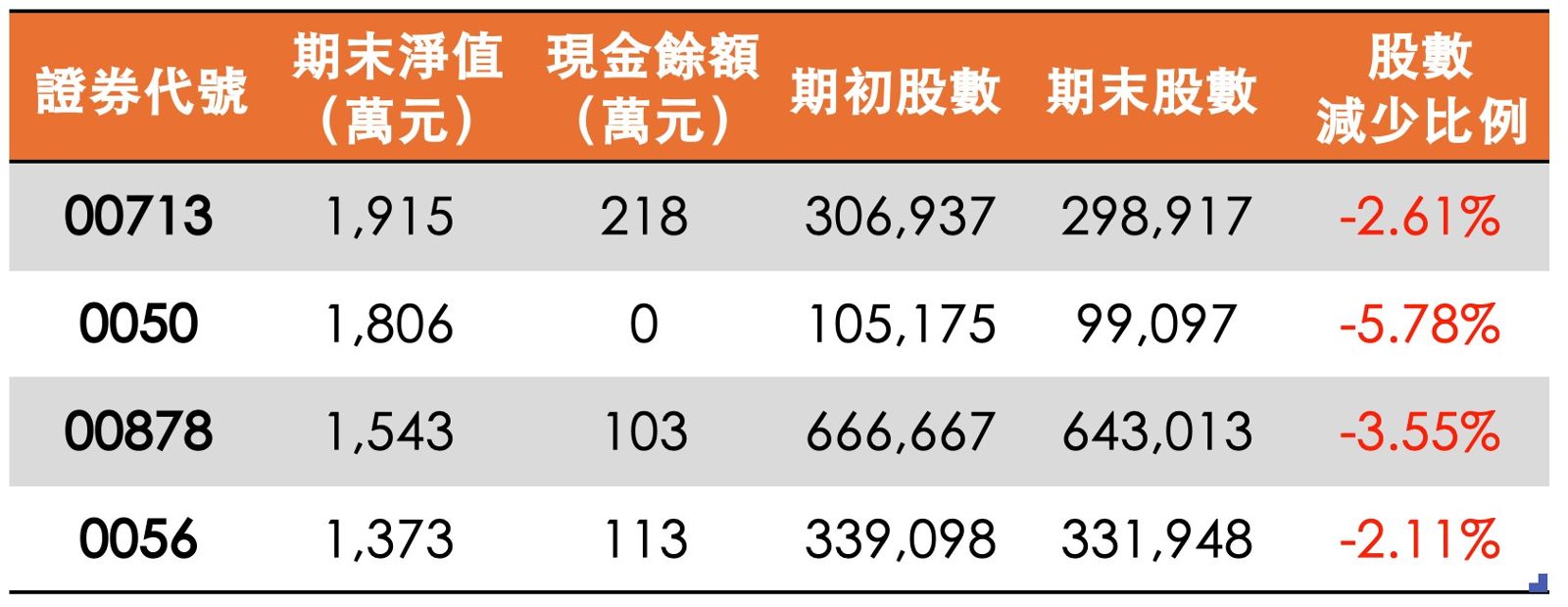

而退休族若在4年前投入1,000萬元至0050養老;4年後,0050的股數會減少大約5.8%,因為相較其他高股息ETF,0050配息金額不足以支應每月5萬元的生活費,必須賣掉部分股數,雖然持股部位縮水,但股票總價值從原來的1,000萬成長至1,806萬元,完勝00878及0056。

至於4檔ETF中,過去4年表現最好的是00713;持股減少僅2.6%,但尚有未花完的現金部位、約218萬元,加上股票價值共1,915萬元,成果最佳。想知道退休後究竟該怎麼選投資工具,更多怪老子完整試算內容,都在《錢鏡你家》頻道中精采呈現。楊彩成

4年前投入千萬元,之後月領5萬元結果揭曉

資料來源:怪老子 資料期間:2020/7/10~2024/11/22

訂閱《鏡發財》YT頻道,按讚+分享,開啟小鈴鐺

更多鏡週刊報導

【錢鏡你家】從川普政策看投資 超馬芭樂估債券快動了

【錢鏡你家】怪老子算給你看 勞保領年金、勞退一次領最划算

【錢鏡你家】高息ETF配息大縮水 超馬芭樂2招喊別急撤退